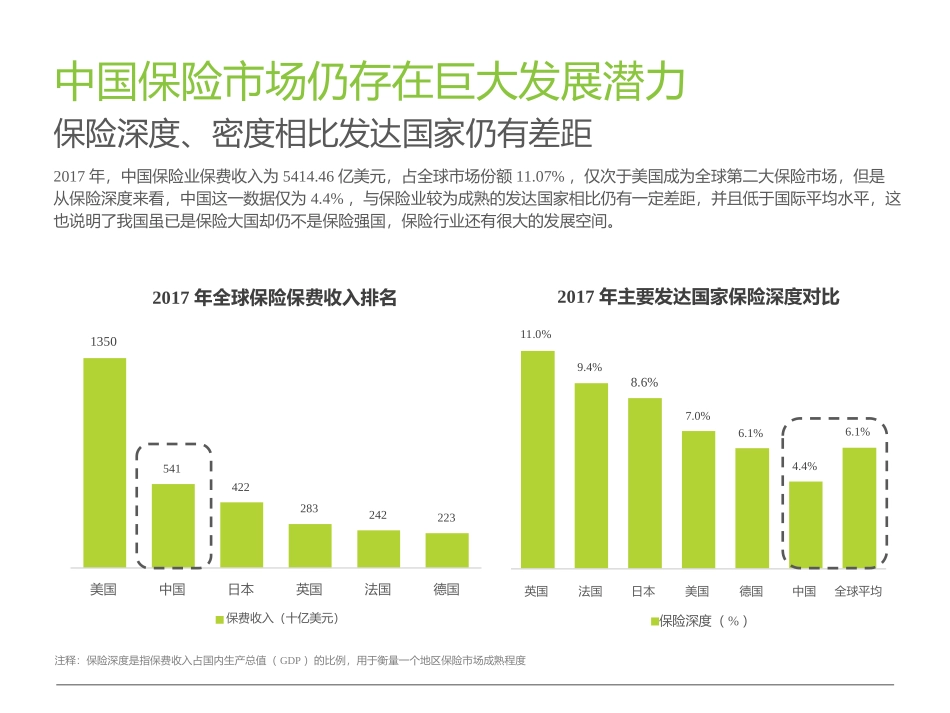

3互联网保险发展背景互联网保险发展现状企业案例分析未来发展趋势12344中国保险市场仍存在巨大发展潜力保险深度、密度相比发达国家仍有差距2017年,中国保险业保费收入为5414.46亿美元,占全球市场份额11.07%,仅次于美国成为全球第二大保险市场,但是从保险深度来看,中国这一数据仅为4.4%,与保险业较为成熟的发达国家相比仍有一定差距,并且低于国际平均水平,这也说明了我国虽已是保险大国却仍不是保险强国,保险行业还有很大的发展空间。9.4%8.6%7.0%6.1%4.4%6.1%英国法国日本美国德国中国全球平均2017年主要发达国家保险深度对比11.0%保险深度(%)1350541422283242223美国中国日本英国法国德国2017年全球保险保费收入排名保费收入(十亿美元)注释:保险深度是指保费收入占国内生产总值(GDP)的比例,用于衡量一个地区保险市场成熟程度5143391548817222202352428330959365813801742024468568.0%11.2%17.5%20.0%27.5%18.2%3.9%10.5%11.5%201120122013201420152016201720182019e2020e保险行业发展进入结构化转型时期高增长态势终结,行业亟需新动能我国的保险行业经历了2011年到2017年的高速增长时期,原保费收入复合增长率高达16.9%,但到了2018年,在监管主动进行业务结构调整的背景下,保费收入增长仅3.9%,行业进入发展平缓期,过去粗放式的发展模式已经不适合未来行业发展需要。因此,在产品和渠道创新上深耕细作,同时提升服务水平,加强保险科技赋能将是未来行业发展的主旋律。2011-2020年中国保险原保费收入及增速情况原保费收入(亿元)保费增速(%)6互联网保险发展驱动因素供给端:互联网手段能够一定程度攻克传统保险痛点传统保险产品长期存在同质化严重,创新不足的现象,由此也引发了行业粗放式发展、中小险企盈利困难等诸多问题,而面对快速变化的互联网环境,传统保险的产品设计原则、运营方式和交易效率都难以适应。另外对于保险用户而言,传统保险条例晦涩难懂,理赔体验较差,保险营销方式不受信任都是保险业需要解决的问题。然而,互联网手段的注入有望在一定程度上攻克传统保险各个环节的发展痛点,为行业带来新的增长发力点。传统保险痛点及其攻克方式传统保险痛点产品同质化严重产品设计迭代流程繁琐,运营效率低。互联网保险以用户需求为中心小步迭代的互联网思维互联网手段攻克传统保险业痛点保险条例晦涩难懂理赔体验较差用户排斥保险营销方式,且存在销售误导现象。极简易懂的展现形式数字化改造、科技加持互联网触达方式,信息透明78167.412000.818948.92565473723.159951.647268.136556.846.9%57.9%35.4%42.5%29.3%26.8%23.0%201320142015201620172018e2019e2020e互联网保险发展驱动因素需求端:互联网经济的发展衍生出增量保险需求2017年,中国网络经济营收规模达到36556.8亿元,同比增长高达42.5%。而互联网经济的快速发展以及互联网技术的应用拓宽了传统保险业的承保范围,在许多互联网场景下孕育出了增量的保险需求,如在消费生活领域,退货运费险和航空延误险解决了电商、OTA等碎片化场景下的实际保障需求;在互联网金融领域,针对P2P企业推出的信用保证险不仅为企业提供了增信服务,也一定程度解决了用户痛点。可以预见,随着互联网经济的不断增长,互联网生态保险将有广阔的增长空间,更重要的是,在全新赛道下,传统保险企业并未形成垄断,将使得保险市场更具发展活力。2013-2020年中国网络经济市场规模及增长率网络经济年度数据(亿元)增长率(%)8互联网保险发展驱动因素需求端:用户行为发生深刻变化随着80,90后一代成为主力消费群体,用户行为已发生深刻变化,年轻用户伴随着互联网成长,其对互联网更有信任感,并且年轻一代大多有过父母为自己购买保险的经历,是享受过保险保障和理赔的“保二代”群体,相比于上一代往往拥有更强的风险保障意识,因此保险业也需要跟随互联网趋势和用户行为进行改变。调研数据显示,在互联网财产险领域,26-45岁的保民占了近80%,其中80、90后是主力人群。25岁以下7.20%36-45岁34.60%46-55岁55岁以上2.20%2018年中国互联网财产险用户结构80、90后成为主力人群10.70%用户对互联网更加信任年轻一代...