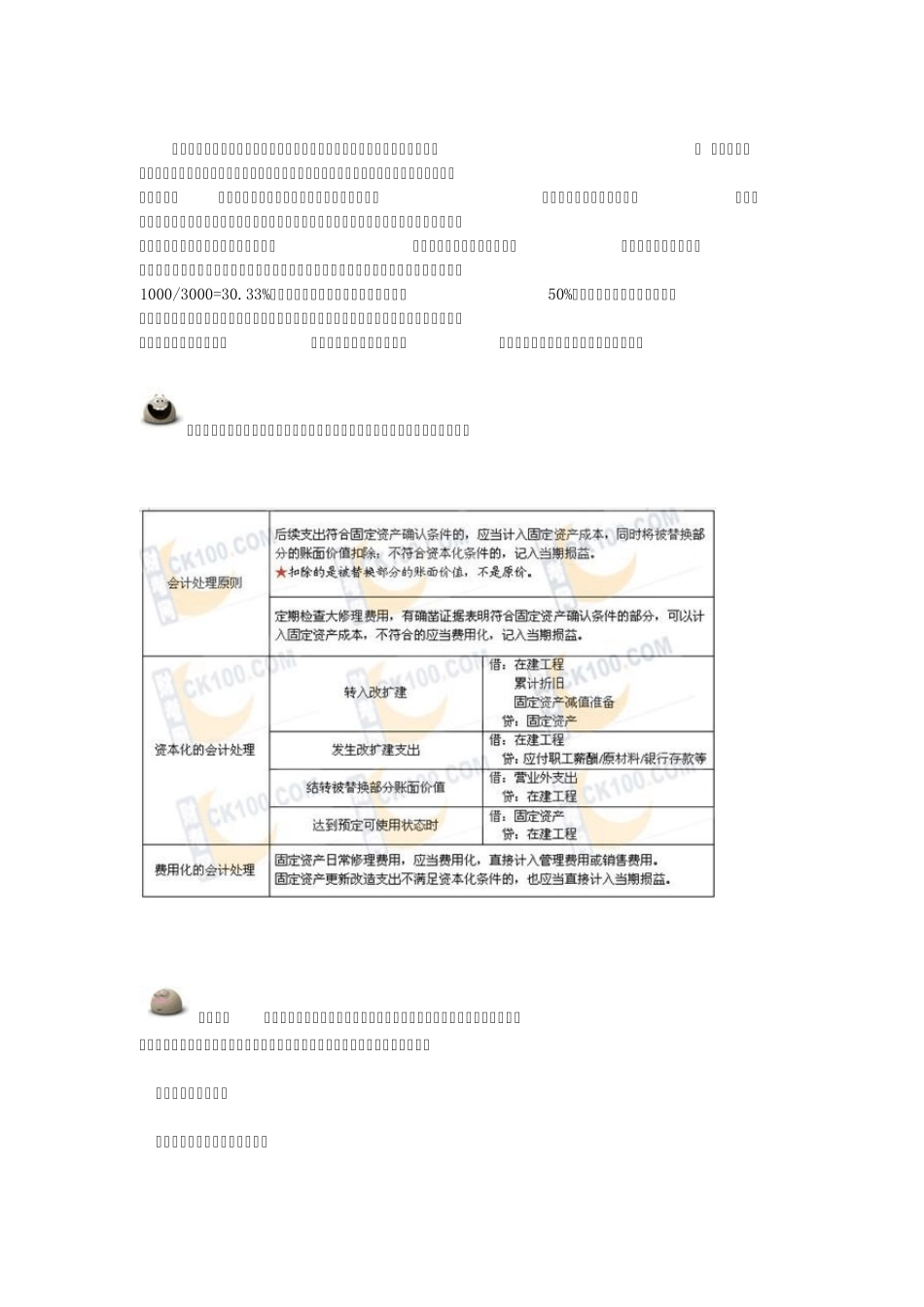

一、固定资产后续支出财税处理差异 (一)后续支出会计准则与税法要求的对比 《中华人民共和国企业所得税法》及《实施条例》对于固定资产的表述与《企业会计准则第4号——固定资产》基本一致,是指企业为生产产品、提供劳务、出租或者经营管理而持有的、使用时间超过12个月的非货币性资产,包括房屋、建筑物、机器、机械、运输工具以及其他与生产经营活动有关的设备、器具、工具等。固定资产投入使用后为了继续保持其使用状态和提高效能,往往还要对其进行日常修理维护以及大修理和更新改造、装修装潢等后续支出,对于固定资产的后续支出,会计准则规定与税法有异,税法也有不同的处理方式,实务中难免存在混淆的可能。 《企业会计准则第4号——固定资产》第六条规定,与固定资产有关的后续支出,符合固定资产确认条件的,应当计入固定资产成本, 不符合固定资产确认条件的,应在发生时计入当期损益。 固定资产的确认条件如下: 1、与固定资产有关的经济利益很可能流入企业; 2、该固定资产的成本能够可靠计量。 相反,会计处理上对于不能满足以上条件的,均作为当期费用处理。 1、一般情况下,日常维护费用、大修理费用等,通常不符合会计准则固定资产确认条件,应当在发生时计入当期管理费用。 2、固定资产发生的更新改造支出、房屋装修费用等,符合固定资产确认条件的,应当计入固定资产成本,同时将被替换部分的账面价值扣除;不符合固定资产确认条件的,应当在发生时计入当期管理费用。 企业所得税方面也有相应的规定,《实施条例》第五十八条规定,改建的固定资产,除企业所得税法第十三条第(一)项和第(二)项规定的支出外,以改建过程中发生的改建支出增加计税基础。 《实施条例》六十九条规定,在计算应纳税所得额时,企业发生的固定资产的大修理支出作为长期待摊费用,按照固定资产尚可使用年限分期摊销。 以上所称固定资产的大修理支出,是指同时符合下列条件的支出: 1、修理支出达到取得固定资产时的计税基础50%以上; 2、修理后固定资产的使用年限延长2年以上。 以上对比可以看出,固定资产后续支出会计处理上主要基于会计的职业判断。税务处理上一要区分后续支出性质,二要区分后续支出的金额。这样就会出现不同的处理方式。 (二)后续支出的调整处理 以下四种处理方式中,会计与税法费用化或资本化基本一致。 1、固定资产资本化处理。例如改建支出、大范围的装修支出等,一般金额较大且可以延长固定资...