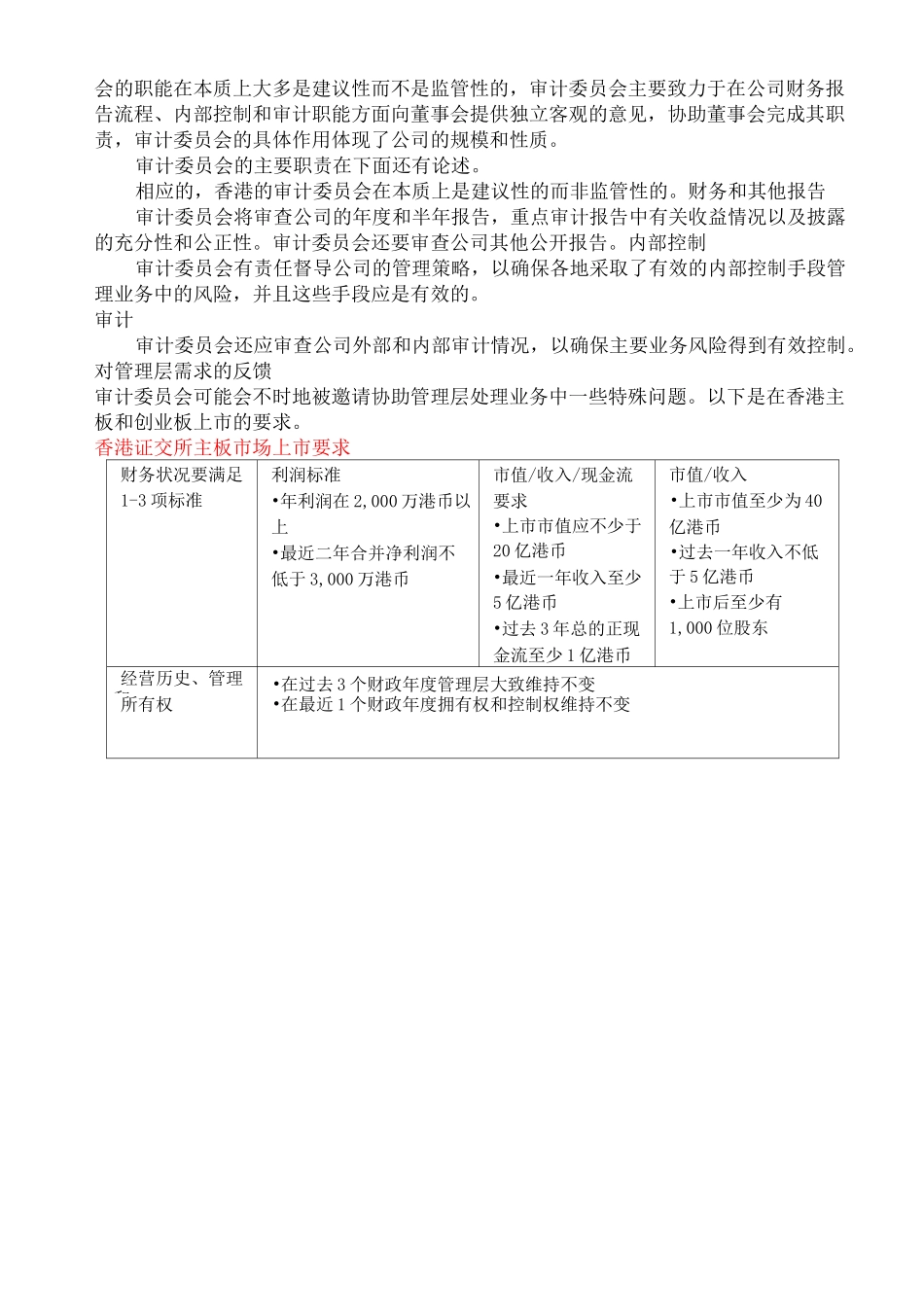

IPO 香港上市手册香港是重要的金融中心,金融体系和基础设施比较完备、稳定,股票市场相当规范具有吸收当地和海外资金的能力。上市程序香港证券和期货市场的主要监管者是证券及期货事务监察委员会(SFC),而香港证券交易所(HKEX)则主要负责监管证券交易参与者的交易和上市公司。因此证监会(SFC)和香港证券交易所(HKEX)都要求意图在香港上市的公司向其提供招股说明。香港有两个证券市场,即主板市场和创业板市场(GEM)。在主板还是在创业板上市,主要由申请上市公司的经营规模和成熟程度以及该企业所在的行业决定的。主板市场主要面向符合利润和市值要求的所有行业的企业,当然也有例外。特别是该公司必须开业已三年。创业板市场主要面向所有行业的具有成长潜力、但不符合利润要求的公司,该公司的开业可以只有两年。一家公司的股票在香港证券交易所上市前必须完成很多程序。除了选择合适的保荐人、会计师及其他顾问外,申请上市的公司必须进行尽职审查,还要准备上市材料,以便潜在投资者能够评价该公司的业务和发展潜力。另外,一家公司在上市前需要进行业务、组织架构和股权结构方面的重组。所有这些工作要谨慎进行以确保符合法律、会计和有关上市的规定,还应聘请专业的顾问对重组过程进行评估认定。典型的首次公开招股(IPO)包括以下几个步骤:计划在计划阶段,公司应该选择保荐人、会计师和其他的专业顾问;确定业务经营计划和股票投资价值背后的“股权故事”;进行企业重组;为公司及所有者进行税收策划。尽职审查和招股说明书在这一阶段,公司必须进行会计、法律和其他方面的尽职审查,如果没有进行,就要对公司的重大经营活动进行审查。然后要准备招股说明书,招股说明书必须全面、真实、直接清楚地披露公司的情况。上市申请公司要向香港证监会和证券交易所提交申请,并对它们的评价做出积极的反映,根据监管者提出的问题和要求,修改招股说明书,最后招股说明书必须得到监管者的认可同意。营销和定价公司必须和潜在的投资者和股票投资分析师交流,预测市场承受能力,确定将要发行的股票价格。在这一阶段要成立承销团,首次公开发行股票一般都需要承销。保荐人保荐人的主要职责包括:对申请上市的公司进行尽职审查,确定该公司是否适合上市,招股说明书中披露的信息是否全面真实。另外保荐人负责与监管当局进行协调。保荐人或保荐人的下属机构一般是承销团成员。然而该保荐人,无论是否是承销团成员,都要在发行程序开始前根据市...