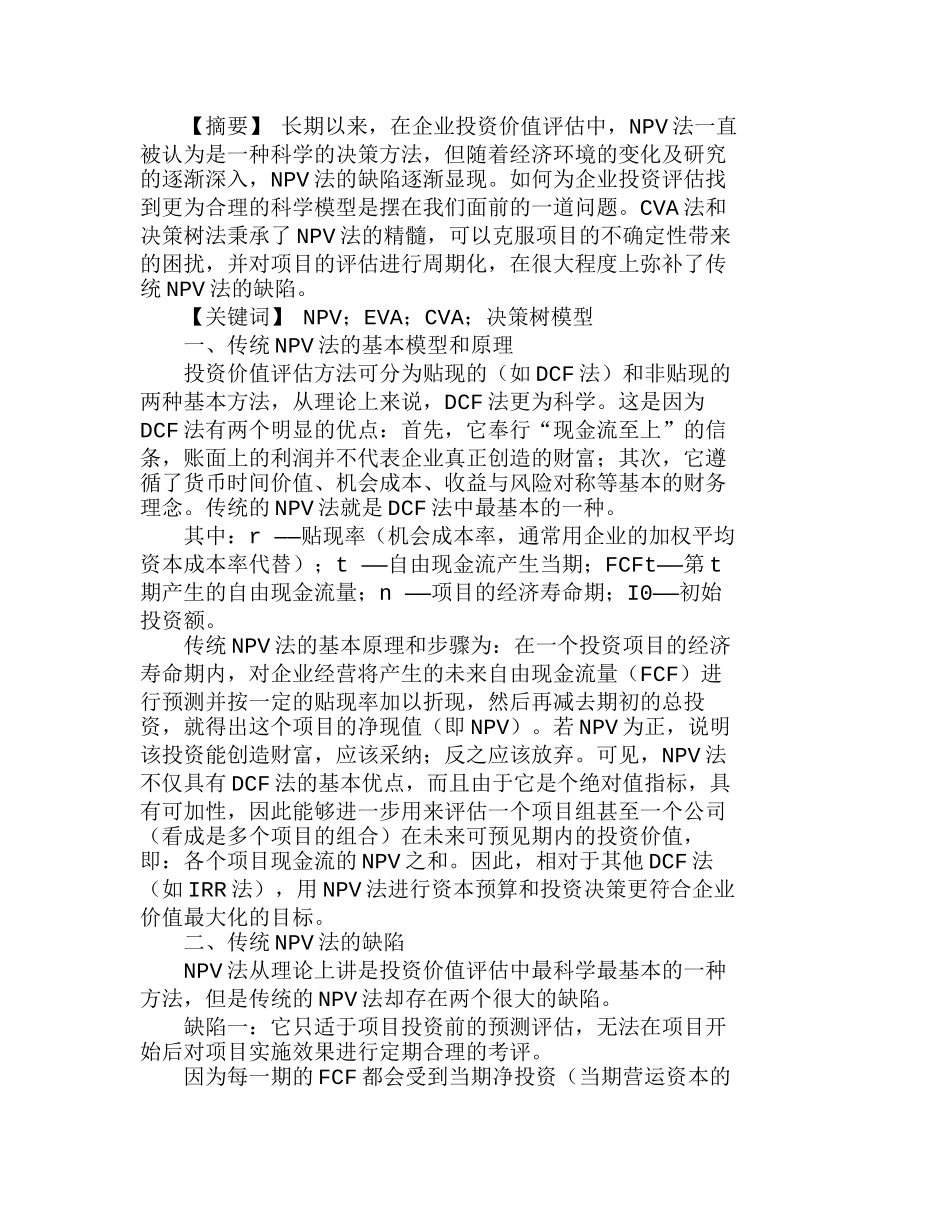

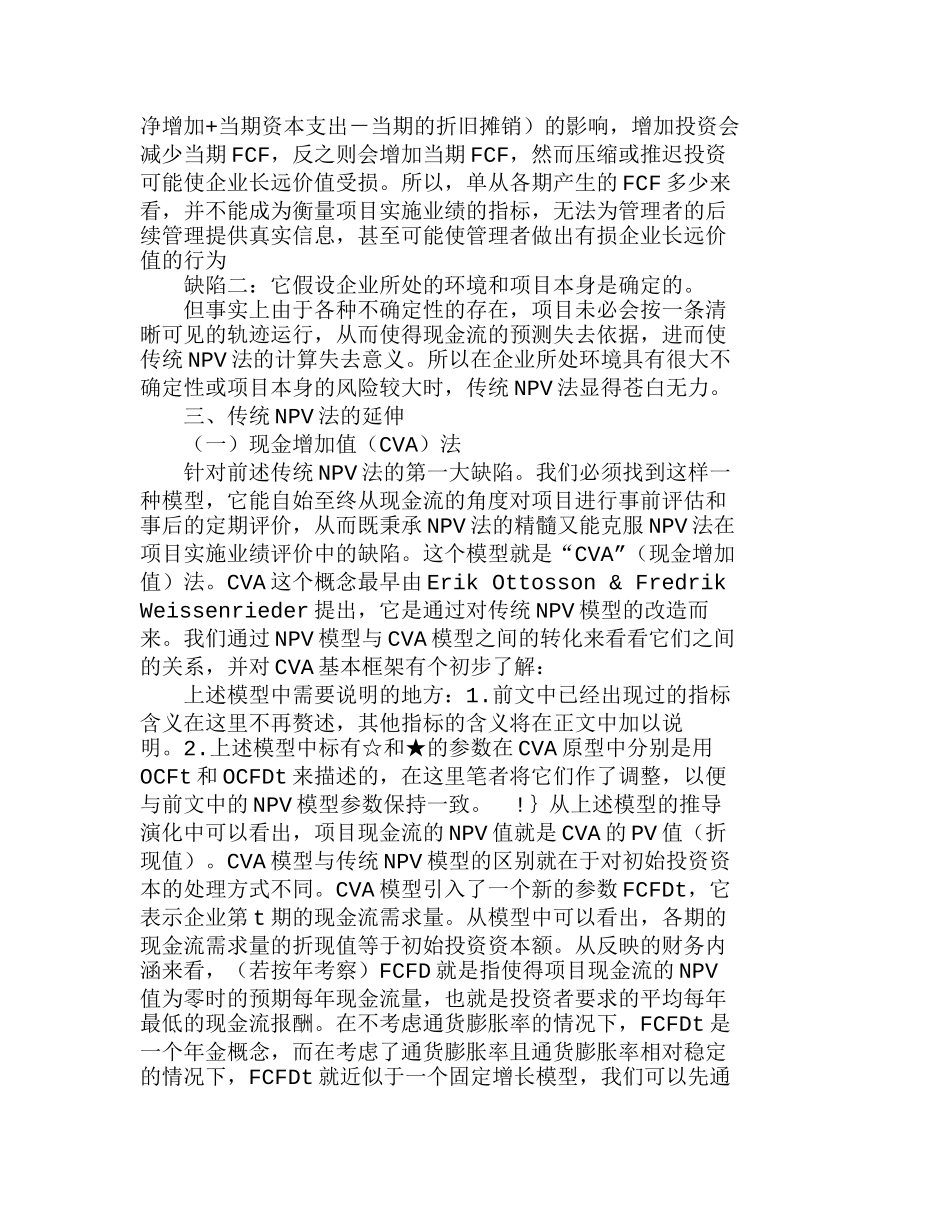

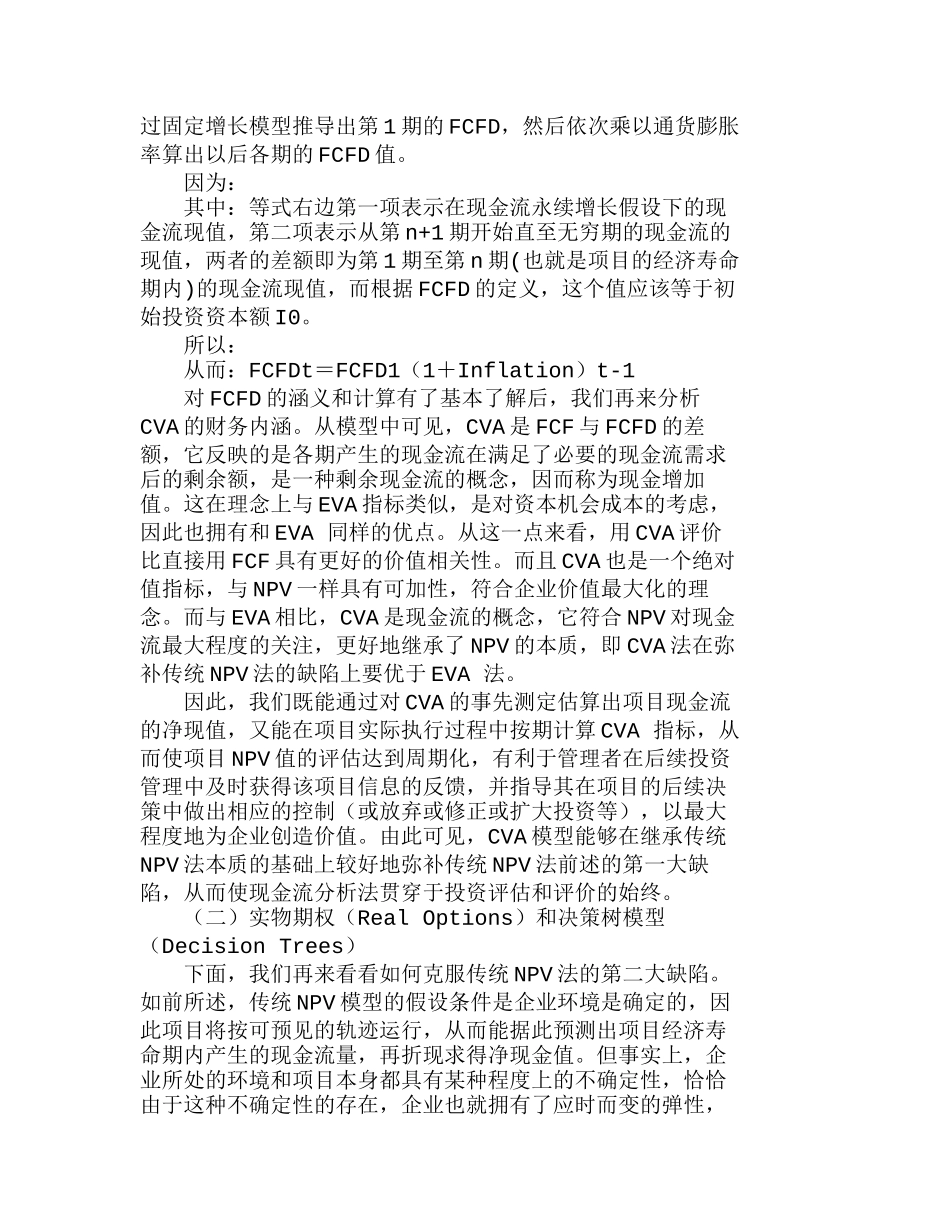

【摘要】 长期以来,在企业投资价值评估中,NPV 法一直被认为是一种科学的决策方法,但随着经济环境的变化及研究的逐渐深入,NPV 法的缺陷逐渐显现。如何为企业投资评估找到更为合理的科学模型是摆在我们面前的一道问题。CVA 法和决策树法秉承了 NPV 法的精髓,可以克服项目的不确定性带来的困扰,并对项目的评估进行周期化,在很大程度上弥补了传统 NPV 法的缺陷。 【关键词】 NPV;EVA;CVA;决策树模型 一、传统 NPV 法的基本模型和原理 投资价值评估方法可分为贴现的(如 DCF 法)和非贴现的两种基本方法,从理论上来说,DCF 法更为科学。这是因为DCF 法有两个明显的优点:首先,它奉行“现金流至上”的信条,账面上的利润并不代表企业真正创造的财富;其次,它遵循了货币时间价值、机会成本、收益与风险对称等基本的财务理念。传统的 NPV 法就是 DCF 法中最基本的一种。 其中:r ——贴现率(机会成本率,通常用企业的加权平均资本成本率代替);t ——自由现金流产生当期;FCFt——第 t期产生的自由现金流量;n ——项目的经济寿命期;I0——初始投资额。 传统 NPV 法的基本原理和步骤为:在一个投资项目的经济寿命期内,对企业经营将产生的未来自由现金流量(FCF)进行预测并按一定的贴现率加以折现,然后再减去期初的总投资,就得出这个项目的净现值(即 NPV)。若 NPV 为正,说明该投资能创造财富,应该采纳;反之应该放弃。可见,NPV 法不仅具有 DCF 法的基本优点,而且由于它是个绝对值指标,具有可加性,因此能够进一步用来评估一个项目组甚至一个公司(看成是多个项目的组合)在未来可预见期内的投资价值,即:各个项目现金流的 NPV 之和。因此,相对于其他 DCF 法(如 IRR 法),用 NPV 法进行资本预算和投资决策更符合企业价值最大化的目标。 二、传统 NPV 法的缺陷 NPV 法从理论上讲是投资价值评估中最科学最基本的一种方法,但是传统的 NPV 法却存在两个很大的缺陷。 缺陷一:它只适于项目投资前的预测评估,无法在项目开始后对项目实施效果进行定期合理的考评。 因为每一期的 FCF 都会受到当期净投资(当期营运资本的净增加+当期资本支出-当期的折旧摊销)的影响,增加投资会减少当期 FCF,反之则会增加当期 FCF,然而压缩或推迟投资可能使企业长远价值受损。所以,单从各期产生的 FCF 多少来看,并不能成为衡量项目实施业绩的指标,无法为管理者的后续管理提供真...