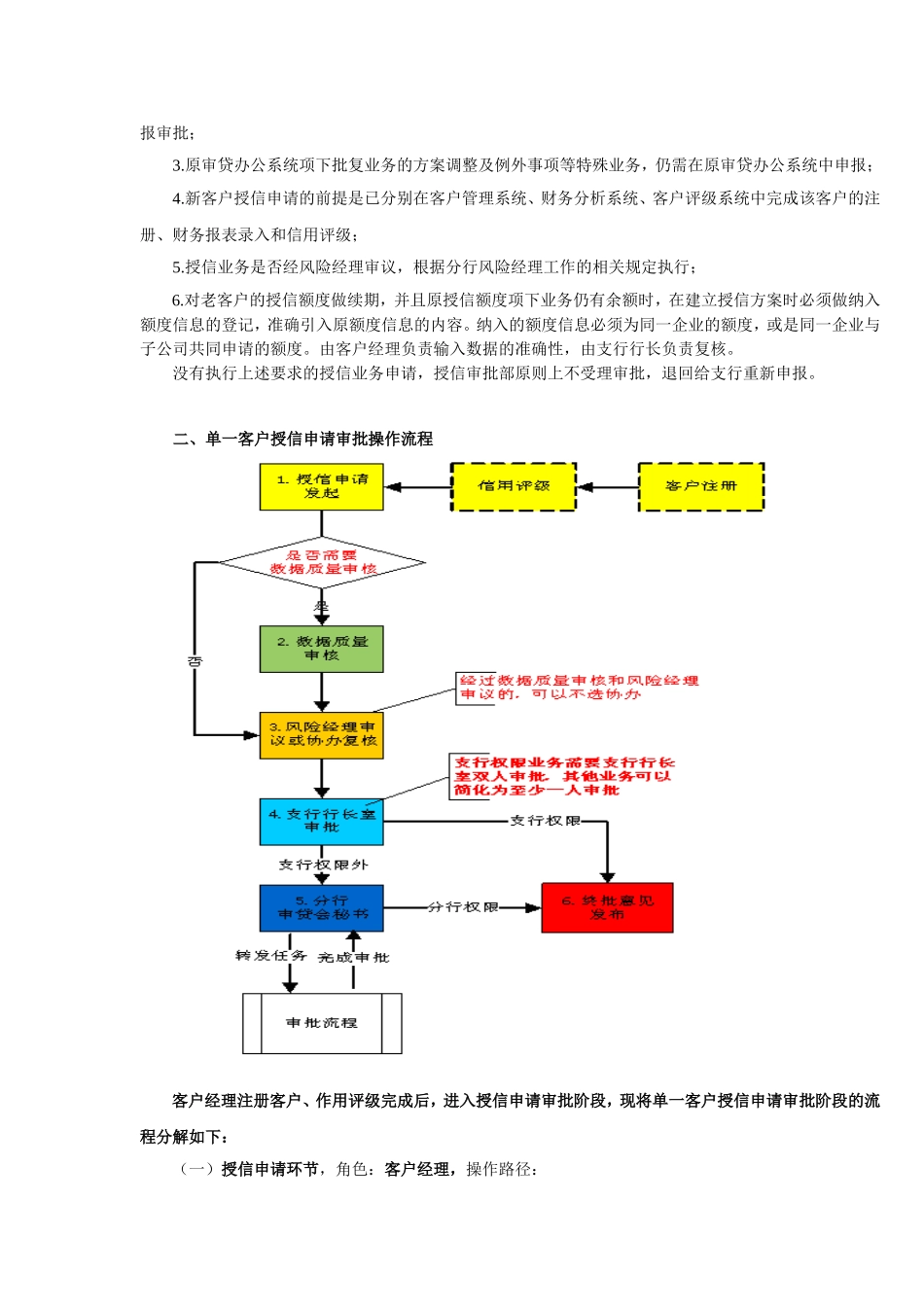

第二部分 一般公司授信审批操作流程一、授信审批系统介绍(一)审批系统模块与流程简介本系统操作由授信申请(授信方案建立及尽职调查)、数据质量审核、风险经理审议、授信审批、批复发布五个步骤组成,授信审批系统终批权限按照现行授信审批权限文件执行,各审议人员不得有越权的行为。序号任务名称功能模块操作岗位操作描述1.发起申请授信申请授信申请由(分)支行客户经理发起1.发起授信申请,承担授信方案的上报和尽职调查,进行风险自动探测,并形成完整的调查报告;2.录入完毕后,提交协办与风险经理(如规定必须);3.补充完善被退回的申请,重新生成调查报告提交。2.数据质量审核及协办审议数据质量审核及协办审议数据质量审核由综合员或者协办负责;协办客户经理负责授信申请的双人调查。1.根据客户经理提交的申请资料,核对各项数据,无误后通过数据质量审核;2.如数据错误未通过审核,退回授信发起人。3.风险经理审议(如有)风险经理审议风险审议由分行风险经理负责1.以并行模式对授信业务进行风险评议;2.出具独立的风险报告。4.授信审批授信审批授信审批由权限规定的各级审议人员负责1.查看授信申请的授信方案、调查报告,逐项进行审批,发表审批意见,根据需要可以调整授信方案;2.审核完毕后,选择提交下一审批人或有权审批人终批;3.审核未通过,可要求补充资料或退回给授信发起人或任一前手审批人。5.批复发布批复发布审核审批意见发布由审贷会秘书或终批审批人担任整合审批意见并发布注:1.系统会自动识别是否需要进行数据质量审核,如为新客户或一年内(含一年)未进行数据质量审核的老客户都会强制要求进行数据质量审核;2.授信流程中协办客户经理和风险经理跟据各二级行岗位设置情况而定,但至少应有一名在流程中出现。(二)过渡阶段审批系统使用规定1.分行权限内审批的所有新申报的授信业务必须在新系统中发起,原本已在原审贷办公系统申报的授信业务,仍在原系统完成审批流程;2.总行权限内审批的业务,必须先在新系统中完成发起、系统模板格式调查报告、数据质量审核和风险经理审议,然后由客户经理下载新系统模板尽职调查报告和风险报告,按照原审贷办公系统流程逐级上报审批;3.原审贷办公系统项下批复业务的方案调整及例外事项等特殊业务,仍需在原审贷办公系统中申报;4.新客户授信申请的前提是已分别在客户管理系统、财务分析系统、客户评级系统中完成该客户的注册、财务报表录入和信用评级;5.授信业务是否经风...