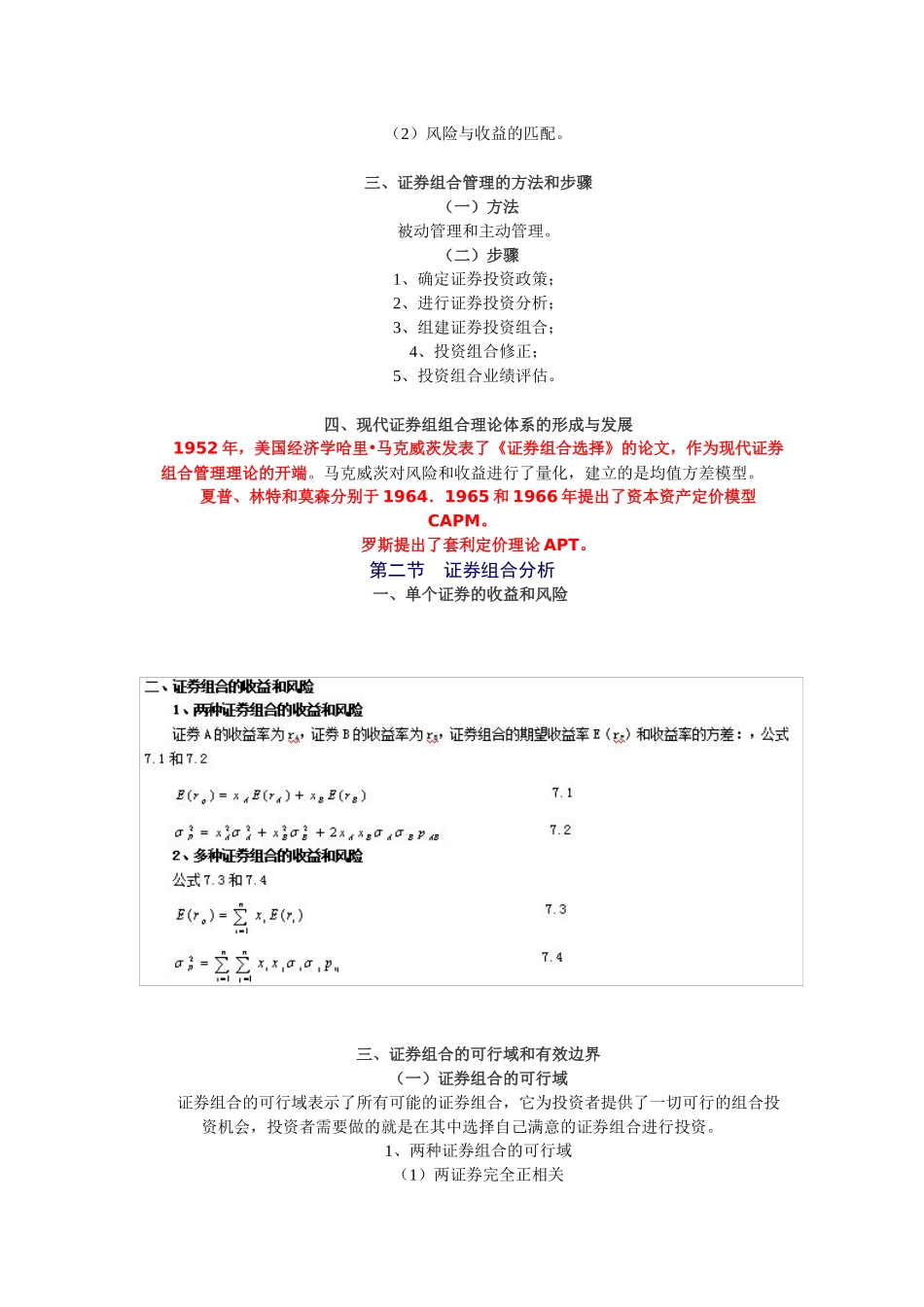

第七章证券组合管理理论第一节证券组合管理概述一、证券组合的含义和类型(一)证券组合的含义证券组合:拥有的一种以上的有价证券的总称。其中可以包含各种股票、债券、存款单等等。(二)证券组合的类型证券组合可以分为避税型、收入型、增长型、收入和增长型混合型、货币市场型、国际型及指数化型避税型证券组合通常投资于市政债券,这种债券免联邦税,也常常免州税和地方税。收入型证券组合追求基本收益(即利息、股息收益)的最大化。能够带来基本收益的证券有:附息债券、优先股及一些避税债券。增长型证券组合以资本升值(即未来价格上升带来的价差收益)为目标。增长型组合往往选择相对于市场而言属于低风险高收益,或收益与风险成正比的证券。符合增长型证券组合标准的证券一般具有以下特征:1、收入和股息稳步增长;2、收入增长率非常稳定;3、低派息;4、高预期收益;5、总收益高,风险低。此外,还需对企业做深入细致的分析,如产品需求、竞争对手的情况、经营特点、公司管理状况等。收入和增长混合型证券组合试图在基本收入与资本增长之间达到某种均衡,因此也称为均衡组合。二者的均衡可以通过两种组合方式获得,一种是使组合中的收入型证券和增长型证券达到均衡,另一种是选择那些既能带来收益,又具有增长潜力。货币市场型证券组合是由各种货币市场工具构成的,如国库券、高信用等级的商业票据等,安全性极强。国际型证券组合投资于海外不同国家,是组合管理的时代潮流,实证研究结果表明,这种证券组合的业绩总体上强于只在本土投资的组合。指数化证券组合模拟某种市场指数,以求获得市场平均的收益水平。二、证券组合管理的意义和特点1、意义实现投资目标——风险最小、收益最大2、特点(1)投资的分散性;(2)风险与收益的匹配。三、证券组合管理的方法和步骤(一)方法被动管理和主动管理。(二)步骤1、确定证券投资政策;2、进行证券投资分析;3、组建证券投资组合;4、投资组合修正;5、投资组合业绩评估。四、现代证券组组合理论体系的形成与发展1952年,美国经济学哈里•马克威茨发表了《证券组合选择》的论文,作为现代证券组合管理理论的开端。马克威茨对风险和收益进行了量化,建立的是均值方差模型。夏普、林特和莫森分别于1964.1965和1966年提出了资本资产定价模型CAPM。罗斯提出了套利定价理论APT。第二节证券组合分析一、单个证券的收益和风险三、证券组合的可行域和有效边界(一)证券组合的可行域证券组合的可行域表示了所有可能的证券组合,它为投资者提供了一切可行的组合投资机会,投资者需要做的就是在其中选择自己满意的证券组合进行投资。1、两种证券组合的可行域(1)两证券完全正相关此时,组合的风险、收益呈线性关系(2)两证券完全负相关此时,组合的风险—收益关系呈折线形式;并且组合可以降低风险,即在收益相同的情况下,组合的风险小于两证券风险的线性组合且可以通过A、B证券比例的调整达到无风险组合。(3)两证券不相关此时,组合的风险—收益关系呈双曲线形式;且存在方差最小证券组合。(4)两证券不完全相关向左凸的曲线,且相关系数越趋近-1,曲线弯曲程度越大,组合降低风险的效果越明显。2、多种证券完全正相关无卖空:向左凸的扇形区域可卖空:向左凸的无限区域(二)证券组合的有效边界大量事实表明投资者普遍喜好期望率而厌恶风险,因而人们在投资决策的时候希望期望率越大越好,风险越小越好。人们在所有可行的投资组合中进行选择,如果证券组合的特征有期望收益率和收益率方差来表示,则投资者需要在E-σ坐标系中的可行域寻找最好的点,但是不可能在可行域中找到一点所有投资者都认为是最好的。按照投资者的共同偏好规则,可以排除那些所有投资者都认为差的组合,我们把排除后余下的这些组合称为有效证券组合。根据有效组合的定义,有效组合不止1个,描绘在可行域的图形中,有效边界就是可行域的上边界部分。有效边界上的点没有优劣之分。四、最优证券组合1、投资者的个人偏好与无差异曲线。一个特定的投资者,任意给定一个证券组合,根据他对风险的态度,可以得到一些满意程度相同的(无差异)的证券组合,这些组...